Por muchos es sabido que para lograr una gran fortuna, debemos recurrir a la magia del interés compuesto, donde los beneficios se van sumando al capital principal. Esporádicamente recibo en mi correo la pregunta de qué tipo de cuentas bancarias nos ofrecen el interés compuesto.

En realidad, hasta donde llega mi entendimiento, no hay ninguna cuenta de ahorro de interés compuesto, y esta magia debemos fabricarla nosotros mismos.

Cuando empleo la palabra magia, la empleo literalmente, y es que los beneficios del interés compuesto pueden no notarse en el corto plazo, pero en un largo plazo de 10, 20 y 30 años, los beneficios son literalmente mágicos.

El ejemplo que siempre suelo poner para explicarlo es el de Cristóbal Colón (si lo conoces, salta el siguiente párrafo).

El ejemplo que siempre suelo poner para explicarlo es el de Cristóbal Colón (si lo conoces, salta el siguiente párrafo).

«si Cristóbal Colón hubiera puesto 1 céntimo en una cuenta a un interés del 6%, dando órdenes de sacar los beneficios que se generan, 513 años más tarde, tendríamos en esa cuenta 31 céntimos.

En cambio, si hubiera dejado ese céntimo al 6% en una cuenta remunerada donde los beneficios se suman al capital principal (Interés compuesto), el resultado, después de 513 años sería de más de 95.000 millones.» Eso es magia financiera.

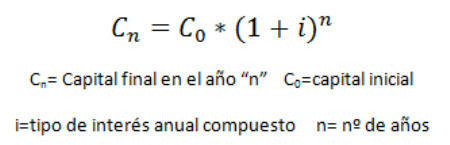

Cuál es la fórmula del interés compuesto:

|

| Imagen: Academia de Inversión |

Ahora, bien, esta magia podemos lograrla tanto en renta fija (cuentas de ahorro, depósitos, deuda soberana…) o renta variable (acciones)

Interés compuesto en renta fija.

|

| Imagen: Academia de Inversión |

Interés compuesto en renta variable.

En acciones, a pesar de que entraríamos en una inversión de más riesgo (también más rentable), la magia del interés compuesto podría llegar mucho más rápido, pues ya no sólo contamos con nuestro capital inicial, sino por la apreciación de las acciones y los dividendos, donde ambos factores multiplican nuestro dinero exponencialmente. Además, si ejecutamos esta estrategia en un mercado recientemente caído y que comienza a recuperarse, la generación de una gran suma de capital podría llegar antes de lo que esperamos.

(Leer: La esencia de la inversión inteligente para crear riqueza en el largo plazo)

Ejemplo práctico de Interés Compuesto.

Supongamos que compramos 10.000 acciones a 1€. Tendríamos un total de 10.000 acciones. Ese año, esta empresa nos paga un dividendo de 0,05 céntimos, lo cual sería un total de 500€. Para hacerlo correctamente, en lugar de cobrar ese dinero, elegimos nuevas acciones de la empresa, por lo que en lugar de 10.000 acciones, ya tendríamos 10.500 acciones.

Estamos suponiendo que la acción no haya ni subido ni bajado, por lo que al año siguiente, si la empresa vuelve a pagarnos un dividendo de 0.05 céntimos, recibiremos ese dividendo de 10.500 acciones, que serían 525€ que podemos volver a cobrar en nuevas acciones. Si además, la acción se revaloriza un 20%, las rentabilidades serían mucho mayores.

Además, en bolsa, si llegado el momento vendemos nuestro paquete de acciones al considerar que la acción ya ha subido lo suficiente, siempre tenemos la oportunidad de reinvertir ese dinero (ya con altos beneficios) en otras empresas que con posibilidad de revalorización y que paguen buenos dividendos.

Si sabes lo que haces en bolsa, siempre será mucho más rentable que la renta fija. Y es cierto que hay riesgos, pero también es cierto que sabiendo entrar y dónde invertir, estos riesgos se minimizan considerablemente.

(Leer: 5 pasos para elaborar una estrategia de inversión en dividendos).

Es por eso que si una persona joven, antes de endeudarse comienza a ahorrar, invertir y reinvertir los beneficios, puede tener una gran suma de dinero a los 30 años sin necesidad de grandes esfuerzos.

Ver: 12 cosas que saben los millonarios y que deberías aprender

Hay un error la tabla es a 50 años no a 10 años.

No me salen las cuentas. ¿Podrías desarrollar el ejemplo del gráfico a 10 años con el 5% por ejemplo? Gracias